北美、欧洲、日韩、东南亚等地区2022移动机器人产业发展现状分析

时间:2023-04-26 来源:移动机器人产业联盟

北美市场:电商为第一推动力 仓储机器人需求旺盛

在北美市场,推动移动机器人发展的第一动力仍然是电商的发展。根据Ware2Go的一项调查,67%的美国人在家工作,这意味线上购物仍然是消费主流之一。因此,超过一半的美国公司越来越愿意投资自动化以应对不断变化的市场条件,电子商务、食品饮料以及物流行业最有可能在自动化方面投入更多。

由此,2022~2027年,北美仓储自动化市场预计将以9.6%的复合年增长率增长。在北美地区,除了穿梭车等自动化解决方案被不断的应用在服饰、化妆品以及工业零部件等场景之下,不少物流服务企业也在不断地测试AGV等智能物流解决方案,以应对劳动力不足。

当前,北美市场已经成为国产仓储机器人企业的进军重点,如极智嘉、海柔创新、快仓、国自机器人等等。

欧洲:电商和自动化技术双重推动

韩国是全球范围内电商市场最为发达的国家之一,国际货币基金组织预测,到2026年,韩国的电商市场规模或领先日本市场约12%。受近年来电商增长的影响,物流流程转变为多品类商品交易和全场景服务演变,韩国机器人解决方案的需求将随着物流市场的增长同步增加。

中国制造的机器人正加速占领韩国市场。据估计,各大韩企引进的物流机器人中有60%以上是中国制造的。业内人士称,物流机器产业将在3年内占据全世界机器人市场的一半,而韩国的物流机器产业被中国压制,难以发展。

中国制造的机器人得以垄断韩国国内市场的秘诀,就是(实惠的)价格。韩国制造的物流机器人价格从3000万韩元(1元人民币约合188.0232韩元)到1亿韩元不等,而中国产品价格仅为韩国的一半。这种价格优势来自广东的深圳、东莞等地由政府牵头设立的机器人产业园区。此类园区内的机器人制造企业,可享受返还投资设备10%、销售额15%的补助金等优惠措施。在政府大力扶持下,中国的物流机器人行业去年销售额超过200亿韩元的企业达到36家。而韩国最大的5家物流机器人企业的销售额合计仅为100亿韩元左右。

在“中国制造”的攻势下,韩国企业正主攻定制型机器人服务,加紧攻占剩余市场。不过,也有许多韩企仅仅是采用贴牌方式,将中国制造的机器人在韩国国内销售,从而沦落为只负责售后维修服务的机器人企业。

东南亚:产业升级初期,空间广阔

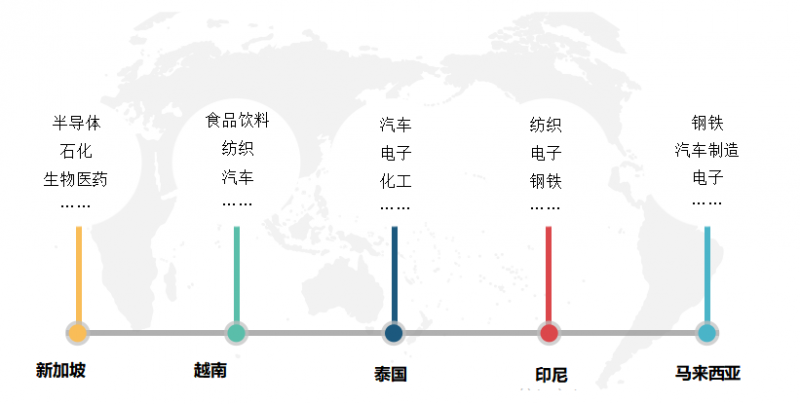

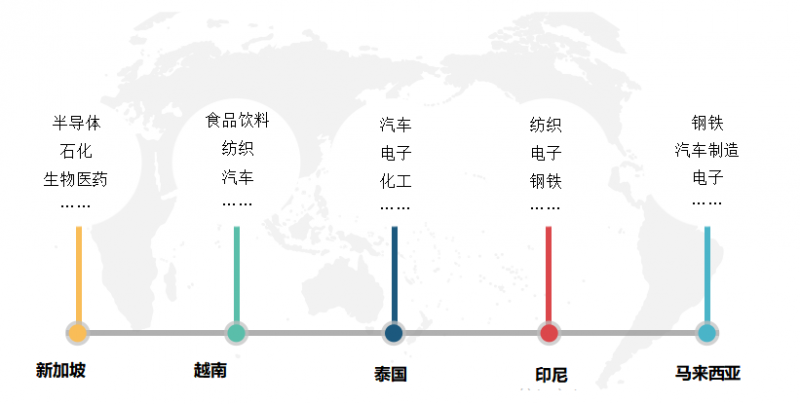

东南亚地区由11个国家组成,其种族文化、语言及法律体系构成复杂,各国经济水平发展不一。在AGV/AMR应用市场上,相较于欧美及日韩市场的高收益、高标准、严要求及深度定制化的产品要求,东南亚市场的认证要求相对宽松、对产品接受度更高,市场潜力大。例如:“半导体产业重镇”新加坡拥有足够强大的消费能力;越南则以制造业为支柱,被喻为“新世界工厂”;泰国及印尼等国电商经济大幅上涨……在东南亚不同国家中,市场对AGV/AMR的需求也有差异。

在新加坡制造业当中,半导体电子是重要支柱型产业。早在20世纪90年代末,新加坡就建立了从芯片设计、晶圆代工到封测的半导体产业链,并且在政策上大力扶持补贴,吸引英飞凌、ST、美国美光等全球半导体大厂汇聚投资,形成完整的半导体产业生态。

到了2018年,新加坡半导体行业协会称,新加坡已经占据了全世界半导体设备约四分之一的出口份额。2021年,新加坡半导体产值同比增长30%。

完整的生态链意味着广阔的市场。

作为高价值产业,近年来半导体行业对上游智能自动化设备的需求有增无减。

从基础需求来看,其生产车间洁净等级高、布局复杂、空间狭小、设备种类繁多,大规模生产车间中设备集群式分布,生产过程离散,工艺流程复杂,订单需求柔性,无法形成简单有效的流水线式生产。而无论是前期的晶圆制造、中期的封装集成、还是后期的组装包装、运输等,每一个环节都涉及了复杂的工序,导入移动机器人是半导体行业提高自动化与信息化的关键举措。

较之新加坡长期以来的稳定发达,近年越南的经济增速十分亮眼。从产业结构来看,主要表现在互联网电商贸易领域及传统制造业。

在疫情的刺激下,电商经济“席卷”东南亚各个国家,年轻且庞大的消费群体正在带来巨大的潜力市场。根据谷歌、淡马锡的数据预测,东南亚电商市场规模将在2025年达到1020亿美元,其中越南互联网经济规模将达570亿美元,届时将成为东南亚第一。

电商市场的壮大,总会催化电商服务商的发展热潮。

随着阿里、京东、亚马逊等电商巨头相继布局东南亚市场,各家企业要在强有力的竞争格局中取得优势,配套服务的物流链是主要决定因素之一。但目前而言,不止越南,包括发达国家新加坡在内的整个东南亚地区都尚未形成完善成熟的物流体系,相应的智能物流只覆盖大部分一二线城市,且主要用途仍服务于企业内部,并没有全方位铺开,这也留给AGV/AMR机器人足够大的应用空间。

同时,制造业也是越南的支柱性产业。在“新世界工厂”的吸引下,越来越多海外巨头企业选择落户越南。有数据显示,目前三星超50%的手机出口及1/3的电子产品出货量都由越南生产;耐克超50%的鞋类产品及30%服装产品由越南工厂完成;美国市场中1/3鞋类制品及1/5服装在越南加工制造。

当前越南制造业涵盖了较低端的纺织、鞋服、家具及电子产品,依然以劳动密集型企业为主。

整体来看,东南亚地区国家产业经济体系相近,大部分同样以制造业为主:印尼以烟草、汽配及纺织业为主要经济驱动力之一,目前的生产制造仍然以人工为主,智能自动化设备代替空间大;泰国的电子产业则占据其国家出口总额25%、国民生产总值15%,为各大品牌诸如富士通、LG、索尼、华硕、宏碁和三星制造及组装产品。此外,泰国也是亚洲最大的汽配生产国,曼谷的东部沿海地区被称为“东南亚的汽车城”;马来西亚则融入全球半导体产业链,在半导体后端封装领域占据着全球市场8%的市场份额及全球40%车规级芯片的封装测试。可以想象,作为现代智能设备代表的移动机器人将在东南亚制造市场拥有庞大的增量空间。

近期,《2022-2023年度中国工业应用移动机器人(AGV/AMR)产业发展研究报告》已正式发布,该研究报告收集国内超150家主流企业的精准数据,深度解析了2022年度我国工业应用移动机器人(AGV/AMR)产业发展水平,也对国内外(AGV/AMR)机器人技术与市场进行了数据整理分析,更多报告详细内容,可添加联盟信息部工作人员了解!

在北美市场,推动移动机器人发展的第一动力仍然是电商的发展。根据Ware2Go的一项调查,67%的美国人在家工作,这意味线上购物仍然是消费主流之一。因此,超过一半的美国公司越来越愿意投资自动化以应对不断变化的市场条件,电子商务、食品饮料以及物流行业最有可能在自动化方面投入更多。

由此,2022~2027年,北美仓储自动化市场预计将以9.6%的复合年增长率增长。在北美地区,除了穿梭车等自动化解决方案被不断的应用在服饰、化妆品以及工业零部件等场景之下,不少物流服务企业也在不断地测试AGV等智能物流解决方案,以应对劳动力不足。

当前,北美市场已经成为国产仓储机器人企业的进军重点,如极智嘉、海柔创新、快仓、国自机器人等等。

欧洲:电商和自动化技术双重推动

相比之下,欧洲地区在2022~2027年之间的增长率预测来的更高,达到了13.67%。作为工业4.0的发源地之一,德国亦是仓储自动化领域的领先国家之一。根据国际机器人联合会(IFR)的数据,德国的机器人密度最高(每10,000名工人有294台),仅次于韩国和日本。这些因素将增加整个欧洲对仓储自动化的需求。

而且在西欧,存在着大量的优秀物流自动化装备公司,他们广泛分布于德国、意大利、法国、荷兰和西班牙等。而中欧和东欧是欧洲内部一个快速发展的地区,波兰和捷克共和国正在成为具有广阔经济潜力的物流中心。然而,由于当前的地缘政治环境,包括俄罗斯与乌克兰的冲突,部分扩张和投资计划已被搁置。

在欧洲除了疫情带来的一系列影响推动了欧洲地区仓储自动化的发展之外,技术本身的进步也正在成为动力之一,例如物联网技术。

日韩:产业发达,但本土机器人企业竞争力不足

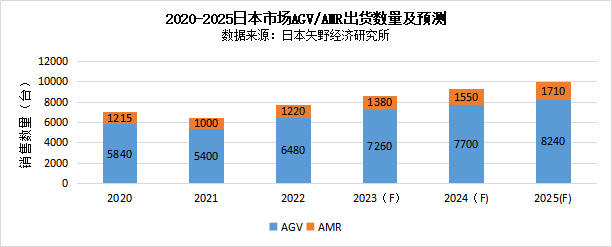

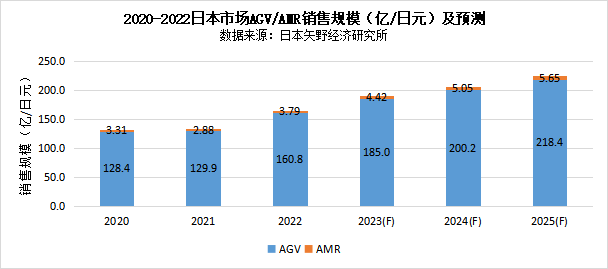

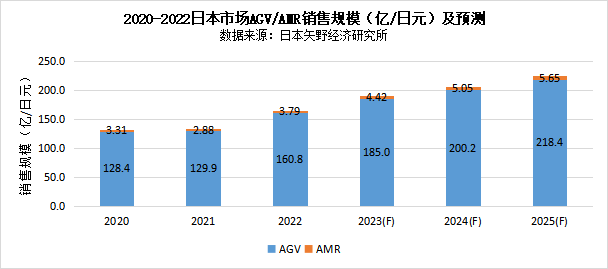

根据矢野经济研究所公布的对日本AGV/AMR(运输机器人)市场的最新调查结果显示,日本AGV/AMR的市场规模(制造商出货量)在2020财年为7055台(同比下降6.7%),为161.5亿日元(同比下降14.2%),21财年为6400台(同比下降9.3%),为158.7亿日元(同比下降1.7%),连续第二年低于上一财年。虽然2020财年由于新产品推出等原因产生了推动作用,但由于新冠状病毒感染的蔓延,经济活动等前景不明朗,用户企业暂时冻结资本投资的情况十分明显,导致整体市场下降。在21财年,由于半导体短缺,产品出货量受到严重限制,加上日冕效应长期存在,导致上一财年出现负增长。

计22财年日本AGV/AMR的市场规模(制造商出货量)为7700台(同比增长20.3%),销售额为198.7亿日元(同比增长25.2%)。虽然半导体短缺的影响仍在继续,但制造商在前一年努力改善和加强供应系统是积极因素,预计三年来首次出现增长。

而且在西欧,存在着大量的优秀物流自动化装备公司,他们广泛分布于德国、意大利、法国、荷兰和西班牙等。而中欧和东欧是欧洲内部一个快速发展的地区,波兰和捷克共和国正在成为具有广阔经济潜力的物流中心。然而,由于当前的地缘政治环境,包括俄罗斯与乌克兰的冲突,部分扩张和投资计划已被搁置。

在欧洲除了疫情带来的一系列影响推动了欧洲地区仓储自动化的发展之外,技术本身的进步也正在成为动力之一,例如物联网技术。

日韩:产业发达,但本土机器人企业竞争力不足

根据矢野经济研究所公布的对日本AGV/AMR(运输机器人)市场的最新调查结果显示,日本AGV/AMR的市场规模(制造商出货量)在2020财年为7055台(同比下降6.7%),为161.5亿日元(同比下降14.2%),21财年为6400台(同比下降9.3%),为158.7亿日元(同比下降1.7%),连续第二年低于上一财年。虽然2020财年由于新产品推出等原因产生了推动作用,但由于新冠状病毒感染的蔓延,经济活动等前景不明朗,用户企业暂时冻结资本投资的情况十分明显,导致整体市场下降。在21财年,由于半导体短缺,产品出货量受到严重限制,加上日冕效应长期存在,导致上一财年出现负增长。

计22财年日本AGV/AMR的市场规模(制造商出货量)为7700台(同比增长20.3%),销售额为198.7亿日元(同比增长25.2%)。虽然半导体短缺的影响仍在继续,但制造商在前一年努力改善和加强供应系统是积极因素,预计三年来首次出现增长。

图表:2020-2025日本市场AGV/AMR出货数量及预测

图表:2020-2022日本市场AGV/AMR销售规模(亿/日元)及预测

韩国是全球范围内电商市场最为发达的国家之一,国际货币基金组织预测,到2026年,韩国的电商市场规模或领先日本市场约12%。受近年来电商增长的影响,物流流程转变为多品类商品交易和全场景服务演变,韩国机器人解决方案的需求将随着物流市场的增长同步增加。

中国制造的机器人正加速占领韩国市场。据估计,各大韩企引进的物流机器人中有60%以上是中国制造的。业内人士称,物流机器产业将在3年内占据全世界机器人市场的一半,而韩国的物流机器产业被中国压制,难以发展。

中国制造的机器人得以垄断韩国国内市场的秘诀,就是(实惠的)价格。韩国制造的物流机器人价格从3000万韩元(1元人民币约合188.0232韩元)到1亿韩元不等,而中国产品价格仅为韩国的一半。这种价格优势来自广东的深圳、东莞等地由政府牵头设立的机器人产业园区。此类园区内的机器人制造企业,可享受返还投资设备10%、销售额15%的补助金等优惠措施。在政府大力扶持下,中国的物流机器人行业去年销售额超过200亿韩元的企业达到36家。而韩国最大的5家物流机器人企业的销售额合计仅为100亿韩元左右。

在“中国制造”的攻势下,韩国企业正主攻定制型机器人服务,加紧攻占剩余市场。不过,也有许多韩企仅仅是采用贴牌方式,将中国制造的机器人在韩国国内销售,从而沦落为只负责售后维修服务的机器人企业。

东南亚:产业升级初期,空间广阔

东南亚地区由11个国家组成,其种族文化、语言及法律体系构成复杂,各国经济水平发展不一。在AGV/AMR应用市场上,相较于欧美及日韩市场的高收益、高标准、严要求及深度定制化的产品要求,东南亚市场的认证要求相对宽松、对产品接受度更高,市场潜力大。例如:“半导体产业重镇”新加坡拥有足够强大的消费能力;越南则以制造业为支柱,被喻为“新世界工厂”;泰国及印尼等国电商经济大幅上涨……在东南亚不同国家中,市场对AGV/AMR的需求也有差异。

在新加坡制造业当中,半导体电子是重要支柱型产业。早在20世纪90年代末,新加坡就建立了从芯片设计、晶圆代工到封测的半导体产业链,并且在政策上大力扶持补贴,吸引英飞凌、ST、美国美光等全球半导体大厂汇聚投资,形成完整的半导体产业生态。

到了2018年,新加坡半导体行业协会称,新加坡已经占据了全世界半导体设备约四分之一的出口份额。2021年,新加坡半导体产值同比增长30%。

完整的生态链意味着广阔的市场。

作为高价值产业,近年来半导体行业对上游智能自动化设备的需求有增无减。

从基础需求来看,其生产车间洁净等级高、布局复杂、空间狭小、设备种类繁多,大规模生产车间中设备集群式分布,生产过程离散,工艺流程复杂,订单需求柔性,无法形成简单有效的流水线式生产。而无论是前期的晶圆制造、中期的封装集成、还是后期的组装包装、运输等,每一个环节都涉及了复杂的工序,导入移动机器人是半导体行业提高自动化与信息化的关键举措。

较之新加坡长期以来的稳定发达,近年越南的经济增速十分亮眼。从产业结构来看,主要表现在互联网电商贸易领域及传统制造业。

在疫情的刺激下,电商经济“席卷”东南亚各个国家,年轻且庞大的消费群体正在带来巨大的潜力市场。根据谷歌、淡马锡的数据预测,东南亚电商市场规模将在2025年达到1020亿美元,其中越南互联网经济规模将达570亿美元,届时将成为东南亚第一。

电商市场的壮大,总会催化电商服务商的发展热潮。

随着阿里、京东、亚马逊等电商巨头相继布局东南亚市场,各家企业要在强有力的竞争格局中取得优势,配套服务的物流链是主要决定因素之一。但目前而言,不止越南,包括发达国家新加坡在内的整个东南亚地区都尚未形成完善成熟的物流体系,相应的智能物流只覆盖大部分一二线城市,且主要用途仍服务于企业内部,并没有全方位铺开,这也留给AGV/AMR机器人足够大的应用空间。

同时,制造业也是越南的支柱性产业。在“新世界工厂”的吸引下,越来越多海外巨头企业选择落户越南。有数据显示,目前三星超50%的手机出口及1/3的电子产品出货量都由越南生产;耐克超50%的鞋类产品及30%服装产品由越南工厂完成;美国市场中1/3鞋类制品及1/5服装在越南加工制造。

当前越南制造业涵盖了较低端的纺织、鞋服、家具及电子产品,依然以劳动密集型企业为主。

整体来看,东南亚地区国家产业经济体系相近,大部分同样以制造业为主:印尼以烟草、汽配及纺织业为主要经济驱动力之一,目前的生产制造仍然以人工为主,智能自动化设备代替空间大;泰国的电子产业则占据其国家出口总额25%、国民生产总值15%,为各大品牌诸如富士通、LG、索尼、华硕、宏碁和三星制造及组装产品。此外,泰国也是亚洲最大的汽配生产国,曼谷的东部沿海地区被称为“东南亚的汽车城”;马来西亚则融入全球半导体产业链,在半导体后端封装领域占据着全球市场8%的市场份额及全球40%车规级芯片的封装测试。可以想象,作为现代智能设备代表的移动机器人将在东南亚制造市场拥有庞大的增量空间。

近期,《2022-2023年度中国工业应用移动机器人(AGV/AMR)产业发展研究报告》已正式发布,该研究报告收集国内超150家主流企业的精准数据,深度解析了2022年度我国工业应用移动机器人(AGV/AMR)产业发展水平,也对国内外(AGV/AMR)机器人技术与市场进行了数据整理分析,更多报告详细内容,可添加联盟信息部工作人员了解!

2023年6月,移动机器人(AGV/AMR)产业联盟将与新战略移动机器人产业研究所联合发布《2023全球移动机器人(AGV/AMR)产业发展报告(英文版)》该报告将通过联盟各海外平台发行,敬请关注!

标签:

- 【专题】中国移动机器人供应链十年价值图谱

时间:2025-12-09

- 先于特斯拉,千台订单在手!又一国产人形机器人开启规模量产

时间:2025-11-05

- AGV无线充电方案:为未来工业提供无限动力

时间:2025-08-01

- 60亿资金涌入,顶级玩家押注,这一核心零部件为何成为“兵家必争”?

时间:2025-11-07

- “风口”还是“泡沫”?这家特斯拉平替人形机器人给出“中国答案”

时间:2025-11-07

中国移动机器人(AGV/AMR)产业联盟

返回

返回